セーフティーネット保証って何?

なかなかコロナ禍の出口が見えないなか、セーフティーネット4号の認定が2021年12月31日また延長されました。

(この記事は2021年8月末現在の内容に基づいています。)

これで、コロナ関連で出されている4号・5号・危機関連の認定すべての取得期間が12月末となりました。ではありますが、今まではセーフティーネットを知らなかった方も、今回金融機関から取得を求められ、その存在を知った方がほとんどではないでしょうか?というわけで、有名になったけどちょっとわかりにくいこの制度について説明します。(以前noteに書いた記事に修正加筆しています)

保証制度とは

お金を借りるには保証が必要

金融機関から融資を受ける場合には、担保(返済できない場合に変わりに手に入れられるモノ)と保証(万が一のときに債権の肩代わりしてくれる人)をが必要になります。これがなんで必要なのかというと、金融機関の視点に立ってみるとわかりやすいですね。お金を返してもらえないリスクをいかに低くするか。このために担保と保証を金融機関は求めてくるわけです。(それでも貸せないところへはお金履かせませんが)ところが、資産がない人は担保も保証も用意することは難しいです。(というか、大抵の人はこの2つを自前で用意するのは難しい。)

そこで、この2つが用意できない人のために国が担保と保証がなくても融資を受けやすくするために作ったのが、保証制度でこれを担う機関が保証協会になります。金融機関にとっては、融資先が保証制度を使ってくれることは、確実にお金が戻ってくるので保険にもなっているわけです。ちなみに、万が一融資を返せない場合は、保証協会がすべて肩代わりしてくれるわけではなく、債権が銀行から保証協会に移るだけで返済は続けることになります。また、銀行もすべてが戻ってくるわけではなく、保証協会が肩代わりしてくれるのは80%となっています。(これは、100%だと銀行はリスク無しにお金を貸せてしまうためモラル的に問題があるためです。)

例えば、500万円の融資をA銀行がして、融資先のB社が返済できなくなったときに、A銀行は保証協会から80%の400万円をもらえます。ただし。のこりの100万円についてはB社と継続的に交渉していく必要があるわけです。(ちなみに、この100万円に対しては利息が発生し続ける)

ここで覚えておきたいのは、金融機関もお金を貸すのにはリスクがあるので、万が一返済してもらえなかったときのための保険と理解してください。

逆に言えば、保証協会は金融機関のリスクを肩代わりしていることになります。

ちなみに、保証協会ではなく、保証会社に保証人になってもらう方法(プロパー保証)もありますがこちらは保証料が高いので、短期借入やある程度売上や利益がある企業が使っています。また、不動産会社が不動産購入のために借り入れする場合はその不動産が担保ということはあります。

いくら借りられる?

では、いくら借りられるのでしょうか?保証協会を利用する場合は、保証協会が「このくらいならリスクを引き受けられるよ」という範囲までとなります。この範囲のことを保証枠といいます。ちなみに、制度としての上限は、2.8億円(無担保の場合は8千万円)ですが、この枠は会社ごとに保証協会の方でリスク(担保があるか?保証人はいるか?どういう事業なのか?財務状況は大丈夫か?)に応じて決めていきます。

セーフティーネット保証

危機は訪れたときに発動!

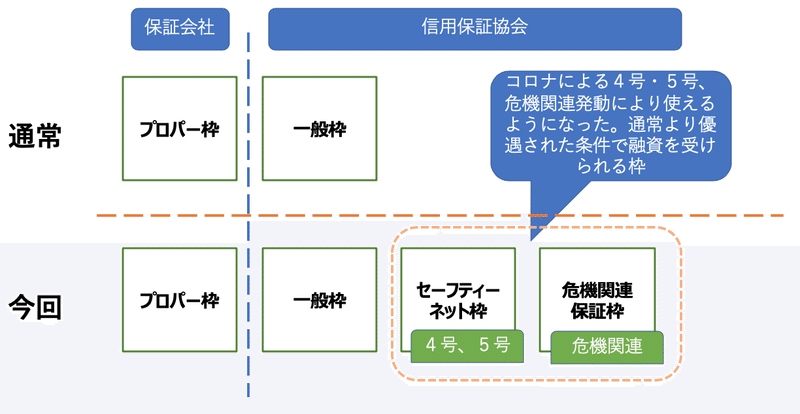

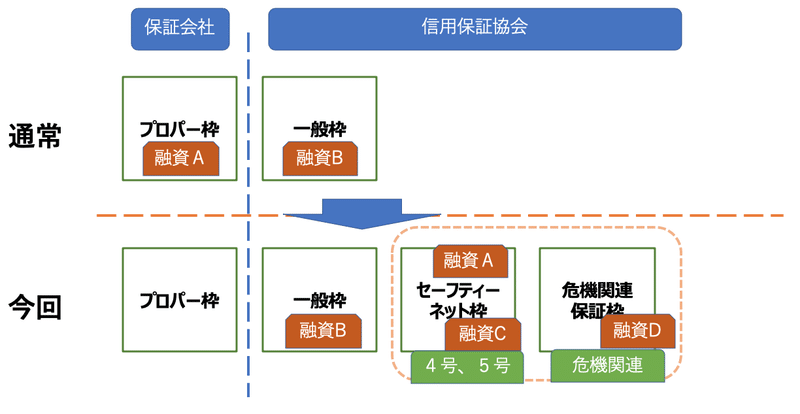

通常の融資はここまで説明した保証枠(一般枠という)の範囲で行われます。しかし、地震、豪雨といった自然災害や、今回のコロナのような大規模感染症、金融恐慌や大手金融機関倒産に伴う経済危機が発生したときは、通常の事業を回すことが出来ませんし、売上も低下します。その状況を乗り越えるために通常以上の運転資金が必要となります。そこで、一般枠を以上の融資ができるように特別枠が使えるように発動されるのがセーフティーネット保証です。この特別枠は1号から8号までその機器ごとに制度が用意されています。今回のコロナでは、「セーフティーネット保証4号、5号(○号は危機の種類により異なります。)」と「危機関連保証」が発動されているわけです。

<4号:突発的災害(自然災害等) >

<5号:業況の悪化している業種(全国的)>

何か危機的状況に企業が陥った時に、一般枠(上限2.8億円)とは別に特別な融資枠(セーフティーネット枠:上限2.8億円)を保証してくれる仕組みです。(上限金額はどの枠も無担保の場合8千万の制約があります)そのため一般枠を限度まで使ってしまっている場合でも新たな融資を受けられると言うことです。

<危機関連保証制(大規模な経済危機、災害等による信用収縮への対応)>

運転資金が普段から大きい企業だと一般枠+セーフティーネット枠だけでは危機を乗り越えられない可能性があるために更に別枠(危機関連保証枠:上限はセーフティーに同じ)で融資を受けられます。(制度としては近年制定されて初の発動です)

それぞれの認定を取ることで保証枠を使って融資を受けることが可能になります。ちなみに、4号と5号は併用は可能ですが同じセーフティーネット枠を使う点(例えば無担保保証で一般枠8,000万を使い切っている状況で、先に4号で3,500万使うと5号の上限4,500万となる。)は注意が必要です。このような場合に、危機関連も取得すれば、さらに無担保保証で8,000万の上限の枠を使うことできます。

ごちゃごちゃ書いてきましたが、要するに危機的状況のときにお金を借りられる枠が増えると覚えておいてください。

セーフティーネット4号と5号はどう違うのでしょうか?

簡単にするために、まずはセーフティーネット4号と5号について話をします。(危機関連はちょっと待ってね)

発動理由としての違い

4号は危機的状況の発生地域に対して発動、5号は危機的状況に置かれている業種に対して発動されるものです。今回のコロナでは4号が日本全国の都道府県に対して発動されているため、全ての事業者が使用可能です。5号はコロナによって影響を受ける特定の業種(業種はこちらにある)に対して発動されているため、該当するか注意が必要です。

2020年春頃は、コロナの影響が大きいということで、5号はすべての業種が対象となっていましたが、2021年現在はコロナの影響がないと思われる業種は対象外となっているので注意が必要です。

認定条件の違い

4号、5号ともに認定されるためにはコロナにより売り上げが低下していることが条件になっています。ただし、4号はコロナ以前と比較した売上減少率が、20%以上に対して、5号はコロナ以前と比較した売上減少率が5%以上と条件が緩やかになっています。この前年比は、直近1ヶ月と、直近1ヶ月を含む3ヶ月の両方が条件を満たす企業が基本的には対象となってきますが、コロナの長期化に伴い、1年前にコロナの影響を受けている場合は前々年での比較も可能になっています。また、創業1年未満の企業に対しては直近1ヶ月と前年12月の比較や(本来は創業直後の企業は救われませんが今回は影響が大きいため救うことになったみたいです)、1年間に店舗数を増やした、売上に波がある等の特殊要因がある場合はその状況によって緩和基準がいくつかあるので、いずれかに該当すれば認定対象となります。。

保証割合の違い

保証割合(融資額のどのくらいを保証してくれるのか)は4号が100%なのに対し5号は80%となっています。返済できない時に例えば2,000万の残債があった場合に4号なら2,000万、5号なら1,600万円を保証協会が代わりに支払ってくれます。これを代位弁済といいます。このとき債権は銀行から保証協会へ移るのだけなので返済義務は残りますが、保証料と純粋な残債だけ返済すれば良くなります。5号の場合、残り20%分は返済できない場合でも金融機関が貸主のままなので銀行に対しての利息は増え続けます。

さて、この保証割合の部分は一つポイントです。先ほども話したように、金融機関からみたら当然100%保証の方がいいわけです。(すぐに保証協会から保険金として返済してもらえるので)ただし、最終判断は保証協会なので、貸せない事業者へは貸せないというところは変わりませんが、コロナの状況なので通常よりも審査を多めにみていてくれているとは思われます。(金融機関がOKといっても、保証協会がNGなら融資を受けられない。この場合は、自分で保証会社(プロパー保証)へあたってみるしかないけど、そのような状況だと、保証料は相当高くなる可能性も大)

危機関連保証が出てこなけど

お待たせしました危機関連保証についてですが、こちらは4号とほぼ同じですが、売上減の基準が15%となっているところだけが異なります。(説明はこれだけです。単純に4号より売上減の条件が緩く枠を増やせると覚えておいてください)ちなみに、4号には認定しないが危機関連には該当するケースで認定を取得されることがあります。この危機関連の立て付けとしては、4号では足りない場合の追加枠取得の意味合いが強いので、危機関連で融資が実行されるかは私個人としては懐疑的です。

認定の使い道

1:融資優遇策

各自治体や、民間金融機関における緊急融資など信用保証付き融資において保証料・利子減免が適用となるケースがあります。

ちなみに、認定書の原本は自治体によって1回にき1枚のみの場合と2枚以上発行してくれるケースがあります。金融機関へは原本を提出することになるので、複数行で利用することを想定する場合は注意が必要です。(コピーすれば使えると言う話もありましたが、やろうとした方の話を聞くと原本を回収されてしまったようです。)

また、金融期間へ融資の相談へ言ったら、自治体からセーフティネット保証認定を取ってきてくれと言われるケースも多いようです。

2:5号認定の使い道

金融機関から「5号認定を取得してきて下さい」と言われた方もあると思います。これは借り換えのためです。今回のコロナでは上記の通り通常よりも優遇された融資を受けることが可能です。既に金融機関から融資を受けている場合、その融資と今回必要な額をまとめて借り換えすることで、今までの残債も有利な条件なものにすることが可能です。しかし、4号認定でと保証率が100%なので、保証協会が首を縦には振りません。そこで一般枠と同じ保証率80%の5号認定を使って借り換えを行う得るのです。

それ以外にも、自治体によっては何か優遇策があるかもしれませんので、詳細については各自治体へ確認してください。

とはいえ金融機関との相談のうえ、最終的には保証協会のGOサインが必要にはなりますが・・・・

認定方法と認定について

セーフティーネット保証に対する認定は登記上の本店がある自治体でもらいます。認定されれば優遇さ条件で金融機関から融資を受けられる可能性が高まります。(あくまで可能性であることには注意)また、コロナの影響を受けている証明として各種制度も使えるケースが多いです。

有効期限に注意

ちなみに、有効期限は4号・5号は取得日から30日間、危機関連は12月31日か取得日から30日間の早い方となるため注意が必要です。

セーフティーネット保証はあくまで緊急時の融資制度一つでしかないため、可能であれば融資はあまり増やさないで経営を回すことが重要ですね。とはいえ、状況が状況なだけ背に腹は変えられませんので、慎重に判断の金融機関と相談のうえ活用してください。