制度融資(あっせん制度)の活用

今回は、事業をすすめる上で必要になる(こともある)融資で活用できる「融資制度(あっせん制度)」のお話です。

最近よく聞く制度融資

みなさん、制度融資ってご存知ですか?制度融資=融資あっせんとも言われています。最近では、金融機関へ融資の相談へ行ったときに「あっせん書取ってきてください」と言われたり、商工会から「おすすめですよ」と案内されたりで聞く機会が増えていると思います。特にこの制度を身近にしたのは、コロナによる緊急支援策だと思います。各自治体がコロナ支援としてこの制度融資のしくみを活用していたので、こちらを通して知った方も多いのではないでしょうか?逆に、銀行へコロナで相談に行ったら4号認定とあっせんしょをもらってきて欲しい言われるケースも多かったと思います。

この制度融資は、自治体が地元の産業振興のために、事業者に対して金融機関から融資を受ける場合の支援を行っている制度になります。具体的な支援内容としては、低利(実際には利子を自治体が補助する)で、保証料も支援されたりします。また、小規模事業者や、商店会へ入会していることでさらに優遇されたりします。創業時に使えるのも特徴的ですね。

ちなみに、融資自体については、融資についてを参照ください。

制度融資のしくみ

登場人物

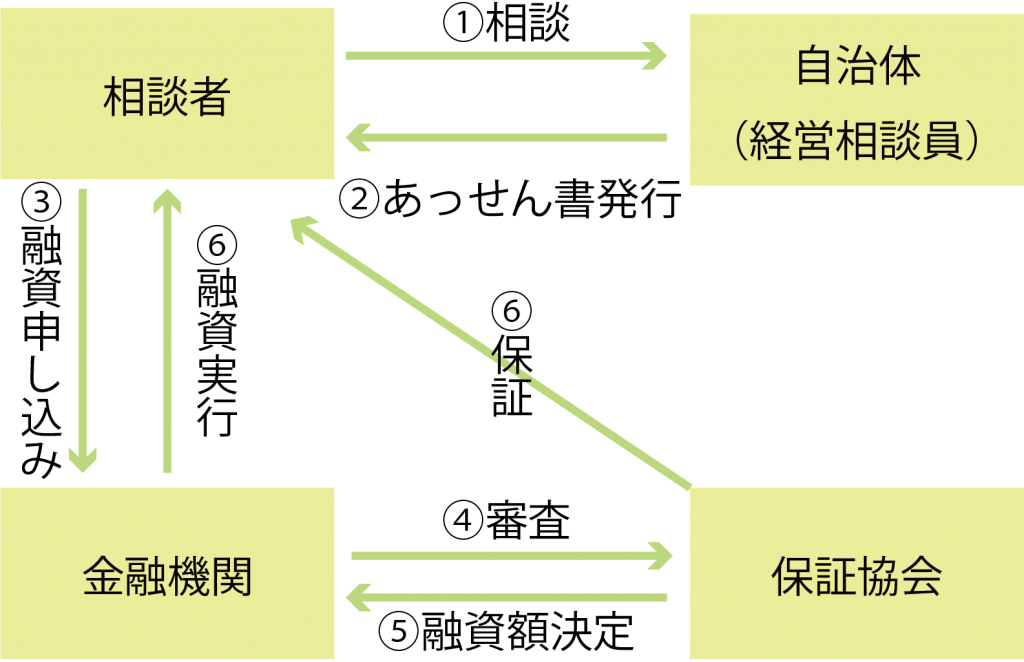

制度融資の関係図は以下の通りになります。

・自治体(あっせん窓口:経営相談員)

各自治体の専門家は中小企業診断士であることが多いです。相談者にあっせん書を発行できるかを面談します。あっせん制度では、自治体の税金が財源になるため、条件を満たしているのか?額は妥当なのか?事業内容は相応しいか?返済は問題ないか?など多面的に専門家が判断していきます。基本的には専門家はあっせん書を発行してあげようというスタンスです。そのために、事業計画へのアドバイスを行なっています。ただ、あくまでお金を出すのは金融機関なので、あっせん書を発行されたからといって、融資が約束されたものでないことには注意が必要です。また、あまり計画がないものに対してあっせん書は発行できないため、面談でNGとする場合もあります。

・金融機関

融資を行う主体になります。金融機関としてはリスクの少ない人へお金を貸したいのが基本スタンスになります。また、担当者がついている場合は、その担当者は融資をさせたあげたいと考えています。しかし、融資しても返済してもらえないのが一番困ります。そのために、制度融資を活用することで、欲しい利息はもらいつつ、お客様の利子と保証料負担が少なくて済む制度融資は活用したいと考えています。また、返済できない場合保険としての保証協会の保証が必要になります。そのため、保証協会とはその顧客に対してどのくらい融資して良いかを協議します。事業計画が曖昧であったり無理があると、金融機関へ話を持って行った時点であっせん書を受け取ってもらえないというケースもあります。

・保証協会

融資実行時の保証を行なっています。一番厳しい目線でチェックを行なっています。逆にいうと専門家も、金融機関も、保証協会の首を縦に振らせることができるかの観点であっせん書の発行や受取が可能かを判断している面があります。金融機関と協議して融資可否および融資条件の最終決定を行います。かりに、融資返済が滞った場合は金融機関から債権を引き受け金融機関への弁済(借金返済)を行います。

制度融資の進め方

それでは、実際にどういう手順で制度融資を受けるのでしょうか?

と、それ以前に、「なぜ融資を受けるのですか?」というところからですね。融資を受けるには目的があります。その目的をまずは明確にしましょう。その目的達成のために融資が必要なのであれば、検討していいと思います。

1:融資メニューを確認しましょう。

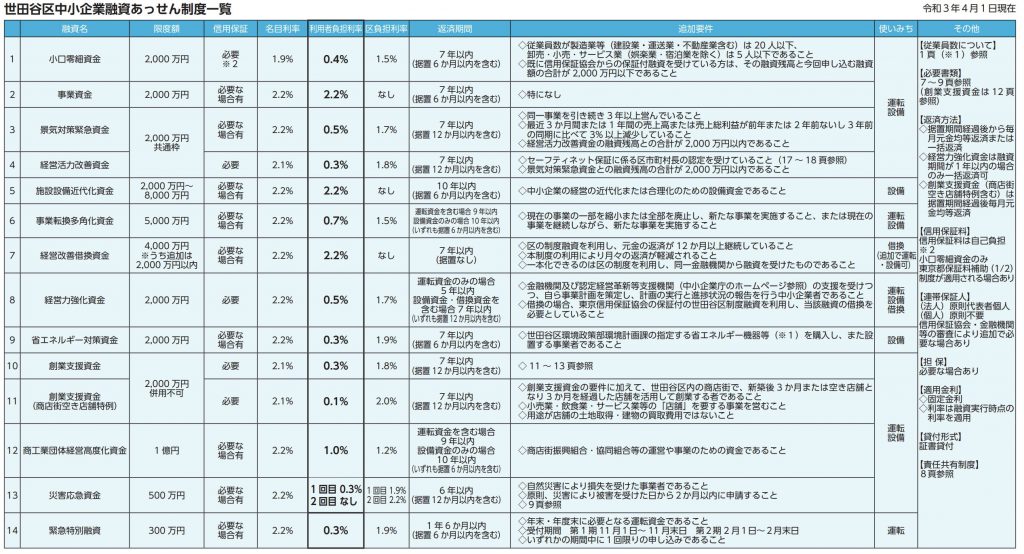

制度融資は、自治体によって用意されているメニューが異なります。たいていは自治体のHPへ行けばわかるのでそちらを参照にしましょう。ちなみに、以下は世田谷区のメニューの例です。結構色んなメニューがあります。

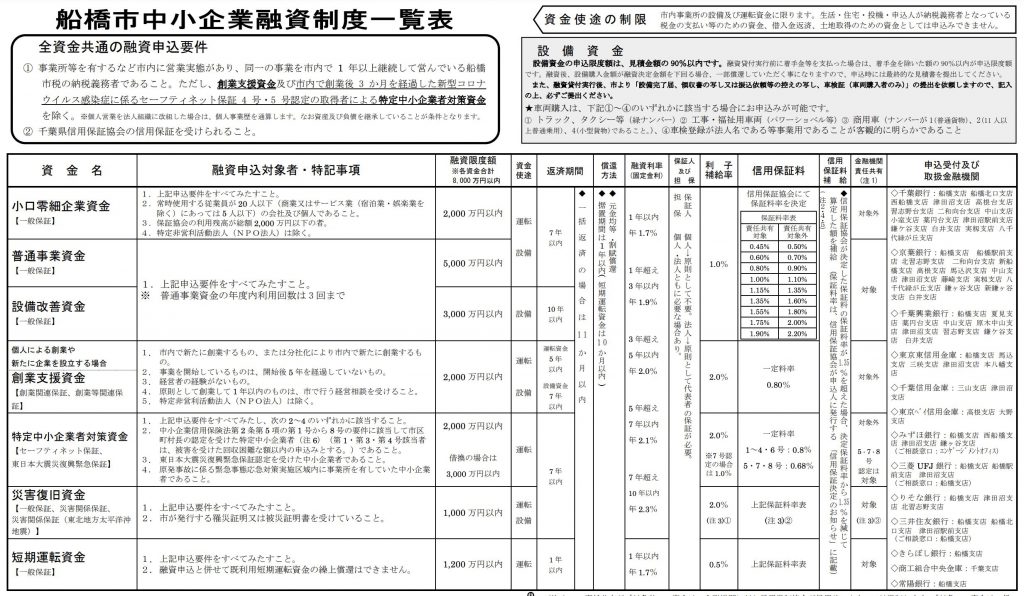

こちらは、船橋市の場合。

この様に、市町村によって細かいメニューは異なりますが、だいたい以下の3つはあるので、自分がどのメニューなら使えそうか当たりはつけておくといいです。(最終的にはあっせん書を発行してもらうときに、細かい条件に照らし合わせて決めます。)

①通常メニュー(運転or設備)

特に条件なく運転資金か設備(どちらか一方)に対するあっせんをおこなうもの。

②小口(運転・設備)

事業規模が小さい企業(従業員数で判断されることが多い)が使える。通常メニューより低利で借りられる。

③創業(運転・設備)

事業開始後間もない企業が利用できる。かなり低い利息で融資が受けられるが、面談等で数回通う必要があるケースが多い。

また、どの制度融資も、地域産業振興を目的としているため、その自治体で1年以上事業を行っていることが条件になっています。(創業の場合は、その自治体のエリアでの創業が条件)そのため、1年以内に他の自治体から本店移転等を行った場合は、使えないケースがあります。

2:金融機関の決定

制度を利用したいと思ったら、自治体の相談窓口より先に金融機関を決めたほうがいいです。(ここは必ずではありませんが・・・・)

というのも、各制度ではあっせん書を引き受けてくれる金融機関が決まっているからです。世田谷区なら世田谷区とその周辺、船橋市なら船橋市とその周辺にある金融機関の支店が対象となります。これもHP等に掲載されているので確認したから、その金融機関へ「制度融資を遣いたいのだけれど」と先に相談へ行ってしまうのもおすすめです。理由は、①あっせん書を出してもらっても金融機関で引受できないと言われるケース(理由は様々ですが)がある、②口座がないと、口座作成に時間がかかり融資実行がおそくなる、からです。金融機関によっては、「先にあっせん書を取ってきてから話を聞きます」という場合もありますが、これから長期的なおつきあいをしていく金融機関なので、フィーリングの確認にもなっていいと思います。

3:必要書類の準備

制度融資では、各自治体で必要書類が定められています。一般的には、「決算書・確定申告書」「登記簿謄本or開業届」「法人実印」「納税証明書」「許認可(必要な事業の場合)」「借入明細書」「見積書(設備が含まれる場合)」あたりでしょうか。

・創業1年未満の場合は、決算書類も納税証明書もないため、事業性(事業に価値があるかどうか)や安全性(創業者の経営力)を図るために、複数回に渡って相談員との面談が必要にあるケースがほとんどです。

・「法人実印」は今後廃止になる方向みたいです。

・「借入明細書」が必要なのはほとんどの制度融資は保証協会の保証枠を使うため、保証協会枠をどのくらい使っているかを知るためになります。

4:自治体窓口で相談(あっせん書発行)

ここまで来て、いよいよ自治体の相談窓口へ相談に行きます。(ちなみに、相談窓口は予約制となっている自治体が多いですので確認要です)

相談窓口では経営相談員と言われる人が面談をします。この経営相談員はほぼ中小企業診断士が担当しています。なので、実態としては自治体の職員ではなく、経営の専門家ということになります。(こういうところで診断士は働いているんですね)

面談の内容は、融資目的と希望融資条件が妥当かどうかの判断を約30分〜1時間の面談で行います。あまりにも現実離れした内容であるとか目的がそぐわない場合は、あっせん書を発行してもらえないケースもありますのでご注意ください。内容に問題なければ、面談後あっせん書を発行してもらえます。

5:融資申し込み

発行してもらったあっせん書を金融機関の融資申し込みに添えて提出します。金融機関はこののち保証協会と審査して融資額と融資条件が確定します。確定したら契約を進め融資実行されます。

注意点は、斡旋されたからと言って、その条件で融資実行されるわけではありません。減額や期間短縮、内容がそぐわない場合は否決されることもあります。相談員はそこの見極めを任されているので、面談時にゴリ押ししても結局否決されたという話も聞きます。

おわりに

今回は制度融資について説明しました。通常の融資よりも準備することは多く、時間もかかりますが、通常よりも有利な条件で融資を受けられるところはメリットですね。ただ、各自治体地域の産業振興のために税金が使われていることは気に留めておいてくださいね。